Taxe și impozite locale 2025 în Alba Iulia | Impozitul pe mijloacele de transport: Calcul, valoare și scutiri. Proiect, în consultare publică

Taxe și impozite locale 2025 în Alba Iulia | Impozitul pe mijloacele de transport: Calcul, valoare și scutiri. Proiect, în consultare publică

Primăria municipiului Alba Iulia a anunțat în 4 noiembrie 2024 deschiderea procedurii de transparenţă decizională a procesului de elaborare a proiectului de hotărâre nr. 406/04.11.2024 privind aprobarea nivelurilor pentru valorile impozabile, impozitele și taxele locale, alte taxe, taxe speciale și amenzile aplicabile în anul 2025.

Citește și: Taxe și impozite locale 2025 în Alba Iulia: Cu cât se majorează și cât vor plăti cetățenii pentru impozitul pe clădiri și terenuri, de anul viitor. Proiectul, în consultare publică

Reguli generale pentru impozitul pe mijloacele de transport

1.Orice persoană care are în proprietate un mijloc de transport care trebuie înmatriculat/înregistrat în România datorează un impozit anual pentru mijlocul de transport.

2.Impozitul pe mijloacele de transport se datorează pe perioada cât mijlocul de transport este înmatriculat sau înregistrat în România.

3.Impozitul pe mijloacele de transport se plătește la Direcția Venituri a Municipiului Alba Iulia pentru persoanele care au domiciliul, sediul sau punctul de lucru în municipiul Alba Iulia.

4.În cazul unui mijloc de transport care face obiectul unui contract de leasing financiar, pe întreaga durată a acestuia, impozitul pe mijlocul de transport se datorează de locatar.

Calculul impozitului pe mijlocul de transport

Impozitul pe mijloacele de transport se calculează în funcţie de tipul mijlocului de transport.

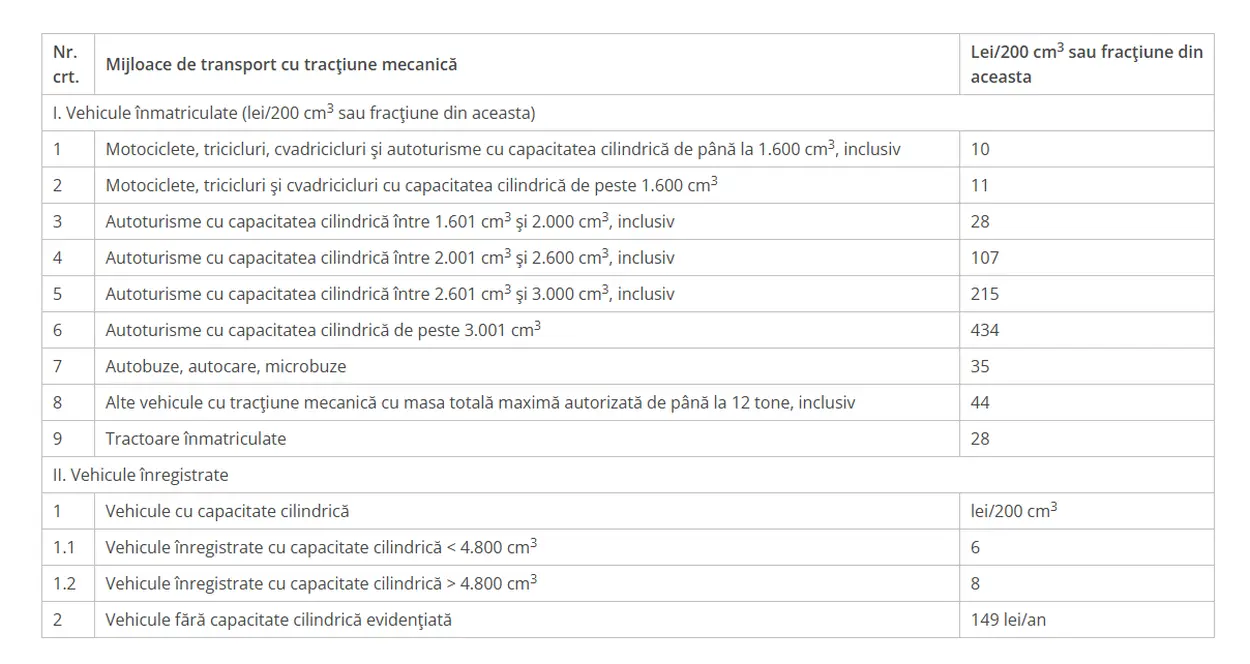

În cazul oricăruia dintre următoarele autovehicule, impozitul pe mijlocul de transport se calculează în funcţie de capacitatea cilindrică a acestuia, prin înmulţirea fiecărei grupe de 200 cm3 sau fracţiune din aceasta cu suma corespunzătoare din tabelul de mai jos:

3.În cazul mijloacelor de transport hibride, impozitul se reduce cu 70%.

4.În cazul unui ataş, impozitul pe mijlocul de transport este de 50% din impozitul pentru motocicletele respective.

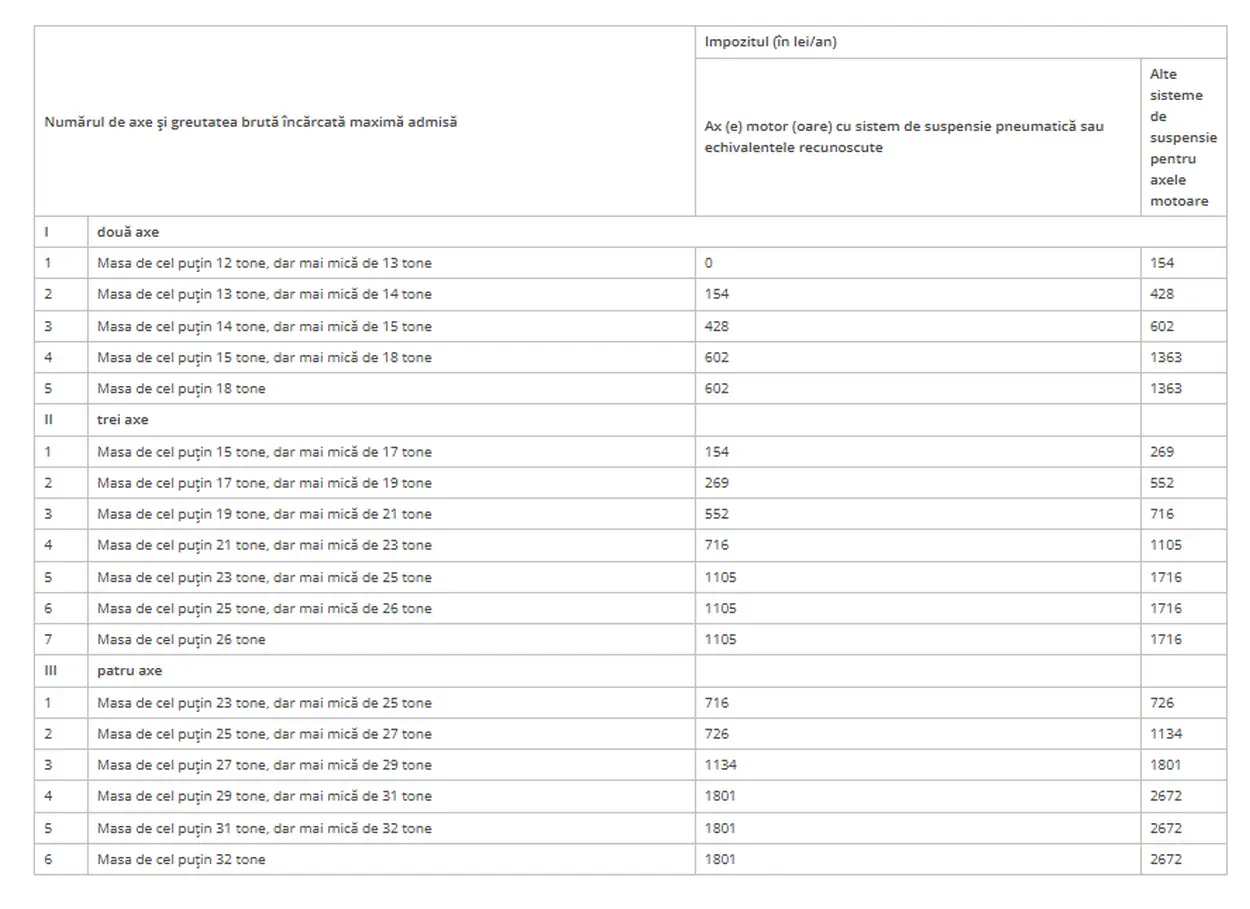

5.În cazul unui autovehicul de transport de marfă cu masa totală autorizată egală sau mai mare de 12 tone, impozitul pe mijloacele de transport este egal cu suma corespunzătoare prevăzută în tabelul următor:

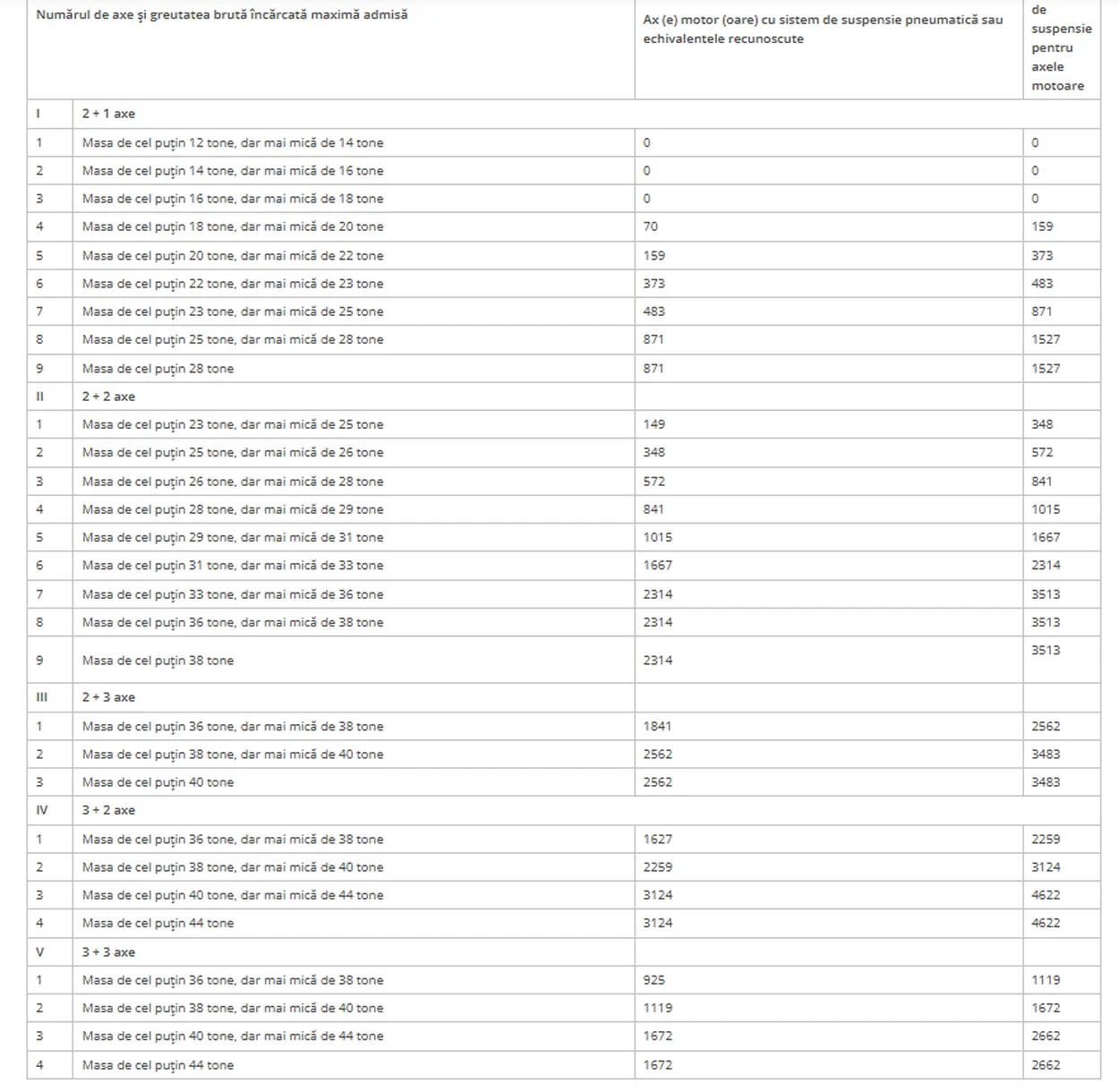

6.În cazul unei combinaţii de autovehicule, un autovehicul articulat sau tren rutier, de transport de marfă cu masa totală maximă autorizată egală sau mai mare de 12 tone, impozitul pe mijloacele de transport este egal cu suma corespunzătoare prevăzută în tabelul următor:

7.În cazul unei remorci, al unei semiremorci sau rulote care nu face parte dintr-o combinaţie de autovehicule prevăzută la alin. (6), impozitul pe mijloacele de transport este egal cu suma corespunzătoare:

a. Până la 1 tonă, inclusiv – 11 lei

b. Peste 1 tonă, dar nu mai mult de 3 tone – 51 lei

c. Peste 3 tone, dar nu mai mult de 5 tone – 76 lei

d. Peste 5 tone – 97 lei

8. În cazul mijloacelor de transport pe apă, impozitul pe mijlocul de transport este egal cu suma corespunzătoare din tabelul următor:

1.Luntre, bărci fără motor, folosite pentru pescuit şi uz personal – 31 lei

2. Bărci fără motor, folosite în alte scopuri – 84 lei

3. Bărci cu motor – 312 lei

4. Nave de sport şi agrement – 745 lei

5. Scutere de apă – 312 lei

6. Remorchere şi împingătoare:

a) până la 500 CP, inclusiv – 831 lei

b) peste 500 CP şi până la 2000 CP, inclusiv – 1355 lei

c) peste 2000 CP şi până la 4000 CP, inclusiv – 2083 lei

d) peste 4000 CP – 3334 lei

7. Vapoare – pentru fiecare 1000 tdw sau fracţiune din acesta – 269 lei

8. Ceamuri, şlepuri şi barje fluviale:

a. cu capacitatea de încărcare până la 1500 de tone, inclusiv – 269 lei

b. cu capacitatea de încărcare de peste 1500 de tone şi până la 3000 de tone, inclusiv – 417 lei

c. cu capacitatea de încărcare de peste 3000 de tone – 731 lei

9.În înţelesul prezentului articol, capacitatea cilindrică sau masa totală maximă autorizată a unui mijloc de transport se stabileşte prin cartea de identitate a mijlocului de transport, prin factura de achiziţie sau un alt document similar.

10.Dacă sistemul de suspensie nu este înscris în caseta liberă din cartea de identitate a autovehiculului ca informație suplimentară, deținătorii vor prezenta o adeverință eliberată în acest sens de către Regia Autonomă “Registrul Auto Român”.

În cazul în care contribuabilii nu depun documentele care să ateste sistemul suspensiei, impozitul pe mijloacele de transport se determină corespunzător autovehiculelor din categoria “vehicule cu alt sistem de suspensie”.

Modificarea impozitului pe mijloacele de transport se face cu data de 1 ianuarie a anului următor celui în care s-a depus adeverința care atestă sistemul de suspensie.

Declararea şi datorarea impozitului pe mijloacele de transport

1.Impozitul pe mijlocul de transport este datorat pentru întregul an fiscal de persoana care deţine dreptul de proprietate asupra unui mijloc de transport înmatriculat sau înregistrat în România la data de 31 decembrie a anului fiscal anterior.

2.În cazul dobândirii unui mijloc de transport, proprietarul acestuia are obligaţia să depună o declaraţie la organul fiscal local în a cărui rază teritorială de competenţă are domiciliul, sediul sau punctul de lucru, după caz, în termen de 30 de zile de la data dobândirii şi datorează impozit pe mijloacele de transport începând cu data de 1 ianuarie a anului următor înmatriculării sau înregistrării mijlocului de transport.

3.În cazul în care mijlocul de transport este dobândit în alt stat decât România, proprietarul acestuia are obligaţia să depună o declaraţie la organul fiscal local în a cărui rază teritorială de competenţă are domiciliul, sediul sau punctul de lucru, după caz, în termen de 30 de zile de la data eliberării cărţii de identitate a vehiculului (CIV) de către Registrul Auto Român şi datorează impozit pe mijloacele de transport începând cu data de 1 ianuarie a anului următor înmatriculării sau înregistrării acestuia în România.

4.În cazul radierii din circulaţie a unui mijloc de transport, proprietarul are obligaţia să depună o declaraţie la organul fiscal în a cărui rază teritorială de competenţă îşi are domiciliul, sediul sau punctul de lucru, după caz, în termen de 30 de zile de la data radierii, şi încetează să datoreze impozitul începând cu data de 1 ianuarie a anului următor.

5.În cazul oricărei situaţii care conduce la modificarea impozitului pe mijloacele de transport, inclusiv schimbarea domiciliului, sediului sau punctului de lucru, contribuabilul are obligaţia depunerii declaraţiei fiscale cu privire la mijlocul de transport la organul fiscal local pe a cărei rază teritorială îşi are domiciliul/sediul/punctul de lucru, în termen de 30 de zile, inclusiv, de la modificarea survenită, şi datorează impozitul pe mijloacele de transport stabilit în noile condiţii începând cu data de 1 ianuarie a anului următor.

6.În cazul unui mijloc de transport care face obiectul unui contract de leasing financiar, pe întreaga durată a acestuia se aplică următoarele reguli:

a.impozitul pe mijloacele de transport se datorează de locatar începând cu data de 1 ianuarie a anului următor încheierii contractului de leasing financiar, până la sfârşitul anului în cursul căruia încetează contractul de leasing financiar;

b.locatarul are obligaţia depunerii declaraţiei fiscale la organul fiscal local în a cărui rază de competenţă se înregistrează mijlocul de transport, în termen de 30 de zile de la data procesului-verbal de predare-primire a bunului sau a altor documente similare care atestă intrarea bunului în posesia locatarului, însoţită de o copie a acestor documente;

c.la încetarea contractului de leasing, atât locatarul, cât şi locatorul au obligaţia depunerii declaraţiei fiscale la consiliul local competent, în termen de 30 de zile de la data încheierii procesului-verbal de predare-primire a bunului sau a altor documente similare care atestă intrarea bunului în posesia locatorului, însoţită de o copie a acestor documente.

7.Depunerea declaraţiilor fiscale reprezintă o obligaţie şi în cazul persoanelor care beneficiază de scutiri sau reduceri de la plata impozitului pe mijloacele de transport.

8.Operatorii economici, comercianţi auto sau societăţi de leasing, care înregistrează ca stoc de marfă mijloace de transport, cumpărate de la persoane fizice din România şi înmatriculate pe numele acestora, au obligaţia să radieze din evidenţa Direcţiei Regim Permise de Conducere şi Înmatriculare a Vehiculelor (DRPCIV) mijloacele de transport de pe numele foştilor proprietari.

9.Actul de înstrăinare-dobândire a mijloacelor de transport se poate încheia şi în formă electronică şi semna cu semnătură electronică în conformitate cu prevederile Legii nr. 214/2024 privind utilizarea semnăturii electronice, a mărcii temporale și prestarea serviciilor de încredere bazate pe acestea, între persoane care au domiciliul fiscal în România şi se comunică electronic organului fiscal local de la domiciliul persoanei care înstrăinează, organului fiscal local de la domiciliul persoanei care dobândeşte şi organului competent privind radierea/înregistrarea/înmatricularea mijlocului de transport, în scopul radierii/înregistrării/înmatriculării, de către persoana care înstrăinează, de către persoana care dobândeşte sau de către persoana împuternicită, după caz.

10.Organul fiscal local de la domiciliul persoanei care înstrăinează mijlocul de transport transmite electronic persoanei care înstrăinează şi persoanei care dobândeşte sau, după caz, persoanei împuternicite, respectiv organului fiscal local de la domiciliul dobânditorului, exemplarul actului de înstrăinare-dobândire a mijloacelor de transport încheiat în formă electronică, completat şi semnat cu semnătură electronică, conform prevederilor legale în vigoare.

În situaţia în care organul fiscal local nu deţine semnătură electronică în conformitate cu prevederile Legii nr. 214/2024, documentul completat se transmite sub formă scanată, în fişier format pdf, cu menţiunea letrică „Conform cu originalul”.

11.Organul fiscal local de la domiciliul persoanei care dobândeşte mijlocul de transport completează exemplarul actului de înstrăinare-dobândire a mijloacelor de transport încheiat în formă electronică, conform prevederilor în vigoare, pe care îl transmite electronic persoanelor prevăzute la alin. (9), semnat cu semnătura electronică.

În situaţia în care organul fiscal local nu deţine semnătură electronică în conformitate cu prevederile Legii nr. 214/2024, documentul completat se transmite sub formă scanată, în fişier format pdf, cu menţiunea letrică „Conform cu originalul”.

12.Persoana care dobândeşte/înstrăinează mijlocul de transport sau persoana împuternicită, după caz, transmite electronic un exemplar completat conform alin. (10) şi (11) organului competent privind înmatricularea/înregistrarea/radierea mijloacelor de transport. Orice alte documente necesare şi obligatorii, cu excepţia actului de înstrăinare-dobândire a mijloacelor de transport întocmit în formă electronică şi semnat cu semnătură electronică, se pot depune pe suport hârtie sau electronic conform procedurilor stabilite de organul competent.

13.Actul de înstrăinare-dobândire a mijloacelor de transport întocmit, în format electronic, potrivit alin. (9) se utilizează de către:

a) persoana care înstrăinează;

b) persoana care dobândeşte;

c) organele fiscale locale competente;

d) organul competent privind înmatricularea/înregistrarea/radierea mijloacelor de transport.

14.Orice alte acte, cu excepţia actului de înstrăinare-dobândire a mijloacelor de transport întocmit în formă electronică şi semnat cu semnătură electronică, solicitate de organele fiscale locale pentru scoaterea din evidenţa fiscală a bunului, respectiv înregistrarea fiscală a acestuia, se pot depune şi electronic la acestea, sub formă scanată, în fişier format pdf, cu menţiunea letrică „Conform cu originalul” însuşită de către vânzător sau de cumpărător şi semnate cu semnătură electronică de către contribuabilul care declară.

15.Actul de înstrăinare-dobândire a unui mijloc de transport, întocmit în forma prevăzută la alin. (9), încheiat între persoane cu domiciliul fiscal în România şi persoane care nu au domiciliul fiscal în România, se comunică electronic de către persoana care l-a înstrăinat către autorităţile implicate în procedura de scoatere din evidenţa fiscală a bunului. Prevederile alin. (10) şi (11) se aplică în mod corespunzător.

16.În cazul unei hotărâri judecătoreşti care consfinţeşte faptul că o persoană a pierdut dreptul de proprietate asupra mijlocului de transport, aceasta se poate depune la organul fiscal local în formă electronică sub formă scanată, în fişier format pdf, cu menţiunea letrică „Conform cu originalul” şi semnată electronic în conformitate cu alin. (9) de către contribuabil.

Plata impozitului pe mijlocul de transport

Impozitul pe mijlocul de transport se plăteşte anual, în două rate egale, până la datele de 31 martie şi 30 septembrie inclusiv.

Pentru plata cu anticipaţie a impozitului pe mijlocul de transport, datorat pentru întregul an de către contribuabili, până la data de 31 martie a anului respectiv inclusiv, se acordă o bonificaţie de 10% pentru persoane fizice și de 5% pentru persoane juridice.

Impozitul anual pe mijlocul de transport, datorat bugetului local al municipiului Alba Iulia de către contribuabili, persoane fizice şi juridice, de până la 50 lei inclusiv, se plăteşte integral până la primul termen de plată. În cazul în care contribuabilul deţine în proprietate mai multe mijloace de transport, pentru care impozitul este datorat bugetului local al municipiului Alba Iulia, suma de 50 lei se referă la impozitul pe mijlocul de transport cumulat al acestora.

Scutiri la plata impozitului pe mijloace de transport

1.Nu se datorează impozitul pe mijloacele de transport pentru:

a. mijloacele de transport aflate în proprietatea sau coproprietatea veteranilor de război, văduvelor de război sau văduvelor nerecăsătorite ale veteranilor de război, pentru un singur mijloc de transport, la alegerea contribuabilului. Scutirea se acordă integral pentru un singur mijloc de transport deținut în comun cu soțul sau soția. În situația în care o cota-parte din dreptul de proprietate asupra mijlocului de transport aparține unor terți, scutirea nu se acordă pentru cota-parte deținută de acești terți.

b. mijloacele de transport aflate în proprietatea sau coproprietatea persoanelor cu handicap grav sau accentuat și a persoanelor încadrate în gradul I de invaliditate, repectiv a reprezentanților legali pe perioada în care au în îngrijire, supraveghere și întreținere persoane cu handicap grav sau accentuat și persoane încadrate în gradul I de invaliditate, pentru un singur mijloc de transport, la alegerea contribuabilului. Scutirea se acordă integral pentru un singur mijloc de transport deținut în comun cu soțul sau soția. În situația în care o cota-parte din dreptul de proprietate asupra mijlocului de transport aparține unor terți, scutirea nu se acordă pentru cota-parte deținută de acești terți.

c. mijloacele de transport aflate în proprietatea sau coproprietatea persoanelor prevăzute la art. 1 şi art. 5 alin. (1) – (8) din Decretul-lege nr. 118/1990, republicat, şi a persoanelor fizice prevăzute la art. 1 din Ordonanţa Guvernului nr. 105/1999, republicată, cu modificările şi completările ulterioare, pentru un singur mijloc de transport, la alegerea contribuabilului; scutirea rămâne valabilă şi în cazul transferului mijlocului de transport prin moştenire către copiii acestora. Scutirea se acordă integral pentru un singur mijloc de transport deținut în comun cu soțul sau soția. În situația în care o cota-parte din dreptul de proprietate asupra mijlocului de transport aparține unor terți, scutirea nu se acordă pentru cota-parte deținută de acești terți.

d. navele fluviale de pasageri, bărcile şi luntrele folosite pentru transportul persoanelor fizice cu domiciliul în Delta Dunării, Insula Mare a Brăilei şi Insula Balta Ialomiţei;

e. mijloacele de transport ale instituţiilor publice;

f. mijloacele de transport ale persoanelor juridice, care sunt utilizate pentru servicii de transport public de pasageri în regim urban sau suburban, inclusiv transportul de pasageri în afara unei localităţi, dacă tariful de transport este stabilit în condiţii de transport public;

g. vehiculele istorice definite conform prevederilor legale în vigoare;

h. mijloacele de transport specializate pentru transportul stupilor în pastoral, astfel cum sunt omologate în acest sens de Registrul Auto Român, folosite exclusiv pentru transportul stupilor în pastoral;

i. mijloacele de transport folosite exclusiv pentru intervenţii în situaţii de urgenţă;

j. mijloacele de transport ale instituţiilor sau unităţilor care funcţionează sub coordonarea Ministerului Educaţiei sau a Ministerului Sportului;

k. mijloacele de transport ale fundaţiilor înfiinţate prin testament constituite conform legii, cu scopul de a întreţine, dezvolta şi ajuta instituţii de cultură naţională, precum şi de a susţine acţiuni cu caracter umanitar, social şi cultural;

l. mijloacele de transport ale organizaţiilor care au ca unică activitate acordarea gratuită de servicii sociale în unităţi specializate care asigură găzduire, îngrijire socială şi medicală, asistenţă, ocrotire, activităţi de recuperare, reabilitare şi reinserţie socială pentru copil, familie, persoane cu handicap, persoane vârstnice, precum şi pentru alte persoane aflate în dificultate, în condiţiile legii;

m. autovehiculele acţionate electric;

n. autovehiculele second-hand înregistrate ca stoc de marfă şi care nu sunt utilizate în folosul propriu al operatorului economic, comerciant auto sau societate de leasing;

o. mijloacele de transport deţinute de către organizaţiile cetăţenilor aparţinând minorităţilor naţionale.

2. Scutirea de la plata impozitului stabilit conform alin. (1), se aplică începând cu data de 1 ianuarie a anului fiscal, persoanelor care dețin documente justificative emise până la data de 31 decembrie a anului fiscal anterior și care sunt depuse la Direcția Venituri, până la data de 31 martie, inclusiv.

3. Prin excepție de la prevederile alin. (2), scutirea de la plata impozitului stabilit conform alin. (1) lit. b) se aplică începând cu data de 1 a lunii următoare celei în care persoana depune documentele justificative. În cazul persoanelor cu handicap temporar, care deţin un certificat de handicap revizuibil, scutirea se acordă începând cu data emiterii noului certificat de handicap, cu condiţia ca acesta să aibă continuitate şi să fie depus la organul fiscal local în termen de 45 de zile.

4. Consiliul local acordă scutirea de la plata impozitului pentru mijloacele de transport aflate în proprietatea sau coproprietatea persoanelor prevăzute la art. 3 alin. (1) lit. b) şi art. 4 alin. (1) din Legea nr. 341/2004, cu modificările şi completările ulterioare, pentru un singur mijloc de transport la alegerea contribuabilului.

5. Consiliul Local acordă scutirea de la plata impozitului pe mijloacele de transport agricole utilizate efectiv în domeniul agricol.

6. În vederea acordării scutirii la plata impozitului datorat pentru mijloacele de transport agricole utilizate efectiv în domeniul agricol solicitantul depune la Direcția Venituri a Municipiului Alba Iulia următoarele documente:

a) cerere scrisă prin care solicită această facilitate;

b) certificat de înregistrare sau înmatriculare a mijlocului de transport agricol;

c) cartea de identitate a mijlocului de transport agricol;

d) documente din care să rezulte înregistrarea/autorizarea sanitar veterinară a mijlocului de transport agricol;

e) copie a actului de identitate a solicitantului;

f) declarație pe propria răspundere a solicitantului, sub sancțiunea legii penale, conform căreia mijlocul de transport agricol este utilizat efectiv în domeniul agricol.

g) statutul entității din care să reiasă că are ca obiect de activitate agricultura.

Facilitățile fiscale prevăzute la alin. (4) și (5) se acordă pe baza cererii depusă până la 31 martie, inclusiv, la compartrimentele de specialitate ale autorităților publice locale, la care se anexează copii ale documnetelor justificative care atestă situația respectivă. Pentru a beneficia de scutire contribuabilii nu trebuie să înregistreze obligații fiscale restante la bugetul local al Municipiului Alba Iulia, la data depunerii cererii de acordare a facilităților fiscale.

Secțiune Știri sub articolul principal

Urmăriți Ziarul Unirea și pe GOOGLE ȘTIRI

Știri recente din categoria Politică Administrație

VIDEO | Primăria Blaj a semnat două contracte de aproape 3 milioane de euro: Investiții noi în eficientizarea energetică și digitalizarea administrației

Primăria Blaj a semnat două contracte de aproape 3 milioane de euro: Investiții noi în eficientizarea energetică și digitalizarea administrației Primăria Municipiului Blaj a semnat, vineri, două contracte de finanțare europeană cu ADR Centru, în valoare totală de aproximativ 3 milioane de euro. Proiectele vizează eficientizarea energetică a unor blocuri din oraș și digitalizarea serviciilor […]

FOTO | Activitatea unei primării din Alba mutată temporar în clădirea unei foste grădinițe: Care este motivul

Activitatea unei primării din Alba mutată temporar în clădirea unei foste grădinițe: Care este motivul În județul Alba activitatea Primăriei Comunei Fărău se desfășoară temporar în sediul fostei grădinițe. Asta pentru că sediul primăriei locale este reabilitat și modernizat. Primăria a fost construită în 1980 și a fost reabilitată o singură dată, în interior, în […]

VIDEO | Două parcuri din Blaj urmează să fie reabilitate complet. Ce dotări vor avea: ,,Cel puțin încă 20 de ani să nu mai intervenim”

Două parcuri din Blaj urmează să fie reabilitate complet. Ce dotări vor avea: ,,Cel puțin încă 20 de ani să nu mai intervenim” Parcul Rotary și Parcul Petőfi Sándor din Blaj urmează să fie reabilitate complet. Anunțul a fost făcut de primarul din Blaj, printr-un videoclip publicat pe o rețea de socializare. Lucrările urmează să […]