Taxele și impozitele locale pentru anul 2016 – Proiect de hotărâre lansat în dezbatere publică de Primăria Alba Iulia

Municipiul Alba Iulia, Direcţia Venituri, stabileşte ziua de 10 noiembrie 2015 pentru dezbaterea publică a proiectului de hotărâre privind impozitele şi taxele locale pentru anul 2016. Dezbaterea va avea loc la ora 12.00, în sala de şedinţe a municipiului Alba Iulia, Calea Moţilor nr. 5A. Etapa de consultare a populaţiei se desfăşoară în perioada 25.09.2015 – 9.11.2015, perioadă în care aşteptăm observaţiile şi sugestiile dumneavoastră cu privire la acest proiect de hotărâre, în scris, la sediul Direcţiei Venituri, str. Ardealului nr. 1-3, Registratură. Redăm mai jos, principalele modificări pentru anul 2016 faţă de anul 2015; detalii privind aplicarea noului cod fiscal se regăsesc: pe site-ul municipiului www.apulum.ro, afişate la sediul municipiului Alba Iulia şi al Direcţiei Venituri.

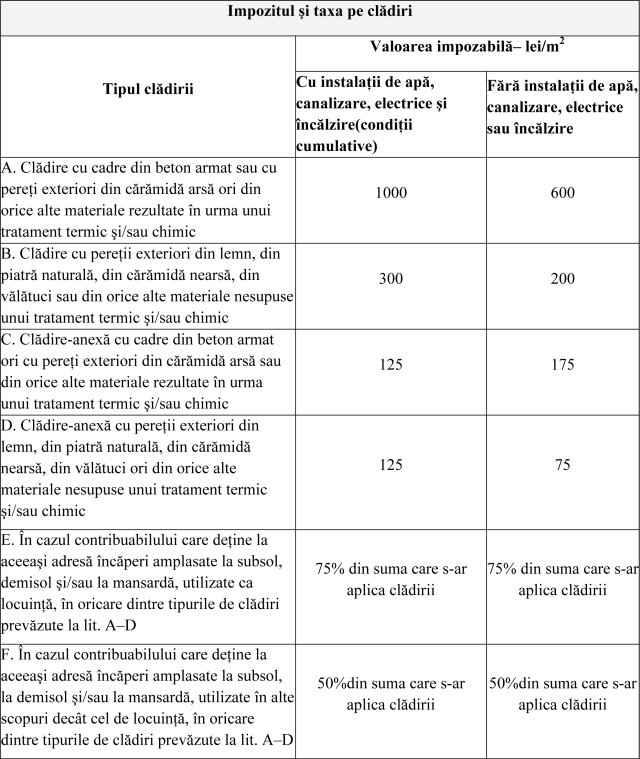

Art. 1. Impozitul și taxa pe clădiri (art. 455 Cod Fiscal)

Art. 2. Calculul impozitului pe clădirile rezidenţiale aflate în proprietatea persoanelor fizice (art. 457 Cod Fiscal)

(1) Pentru clădirile rezidenţiale şi clădirile-anexă, aflate în proprietatea persoanelor fizice, impozitul se calculează prin aplicarea unei cote de 0,1% asupra valorii impozabile a clădirii.

Prin clădire rezidențială se înțelege construcție alcătuită din una sau mai multe camere folosite pentru locuit, cu dependințele, dotările și utilitățile necesare, care satisface cerințele de locuit ale unei persoane sau familii.

(2) Valoarea impozabilă a clădirii, exprimată în lei, se determină prin înmulţirea suprafeţei construite desfăşurate a acesteia, exprimată în metri pătraţi, cu valoarea impozabilă corespunzătoare, exprimată în lei/m2, din tabelul următor:

(3) În cazul unei clădiri care are pereţii exteriori din materiale diferite, pentru stabilirea valorii impozabile a clădirii se identifică în tabelul prevăzut la alin. (2) valoarea impozabilă cea mai mare corespunzătoare materialului cu ponderea cea mai mare.

(4) Suprafaţa construită desfăşurată a unei clădiri se determină prin însumarea suprafeţelor secţiunilor tuturor nivelurilor clădirii, inclusiv ale balcoanelor, logiilor sau ale celor situate la subsol sau la mansardă, exceptând suprafeţele podurilor neutilizate ca locuinţă, ale scărilor şi teraselor neacoperite.

(5) Dacă dimensiunile exterioare ale unei clădiri nu pot fi efectiv măsurate pe conturul exterior, atunci suprafaţa construită desfăşurată a clădirii se determină prin înmulţirea suprafeţei utile a clădirii cu un coeficient de transformare de 1,4.

(6) Valoarea impozabilă a clădirii se ajustează în funcţie de rangul localităţii şi zona în care este amplasată clădirea, prin înmulţirea valorii determinate mai sus cu coeficientul de corecţie corespunzător: zona A – 2,4; zona B – 2,30; zona C – 2,20; zona D – 2,10.

Art. 3. Calculul impozitului pe clădirile nerezidenţiale aflate în proprietatea persoanelor fizice (art. 458 Cod Fiscal)

Clădire nerezidențială – orice clădire care nu este rezidențială

(1) Pentru clădirile nerezidenţiale aflate în proprietatea persoanelor fizice, impozitul pe clădiri se calculează prin aplicarea unei cote de 1,3% asupra valorii care poate fi:

a) valoarea rezultată dintr-un raport de evaluare întocmit de un evaluator autorizat în ultimii 5 ani anteriori anului de referinţă;

b) valoarea finală a lucrărilor de construcţii, în cazul clădirilor noi, construite în ultimii 5 ani anteriori anului de referinţă;

c) valoarea clădirilor care rezultă din actul prin care se transferă dreptul de proprietate, în cazul clădirilor dobândite în ultimii 5 ani anteriori anului de referinţă.

(2) În cazul în care valoarea clădirii nu poate fi calculată conform prevederilor de la alin. (1), impozitul se calculează prin aplicarea unei cote de 2% asupra valorii impozabile determinate conform impozitului de la clădirile nerezidențiale (art. 457 Cod Fiscal).

(3) Pentru clădirile nerezidenţiale aflate în proprietatea persoanelor fizice, utilizate pentru activităţi din domeniul agricol, impozitul pe clădiri se calculează prin aplicarea cotei de 0,4% asupra valorii impozabile a clădirii.

Art. 4. Calculul impozitului pe clădirile cu destinaţie mixtă aflate în proprietatea persoanelor fizice (art. 459 Cod Fiscal)

Clădire cu destinație mixtă – clădire folosită atât în scop rezidențial, cât și nerezidențial.

(1) În cazul clădirilor cu destinaţie mixtă aflate în proprietatea persoanelor fizice, impozitul se calculează prin însumarea impozitului calculat pentru suprafaţa folosită în scop rezidenţial conform art. 457 Cod Fiscal cu impozitul determinat pentru suprafaţa folosită în scop nerezidenţial, conform art. 458 Cod Fiscal;

(2) În cazul în care la adresa clădirii este înregistrat un domiciliu fiscal la care nu se desfăşoară nicio activitate economică, impozitul se calculează conform art. 457.

(3) Dacă suprafeţele folosite în scop rezidenţial şi cele folosite în scop nerezidenţial nu pot fi evidenţiate distinct, se aplică următoarele reguli:

a) în cazul în care la adresa clădirii este înregistrat un domiciliu fiscal la care nu se desfăşoară nicio activitate economică, impozitul se calculează conform art. 457;

b) în cazul în care la adresa clădirii este înregistrat un domiciliu fiscal la care se desfăşoară activitatea economică, iar cheltuielile cu utilităţile sunt înregistrate în sarcina persoanei care desfăşoară activitatea economică, impozitul pe clădiri se calculează conform prevederilor art. 458.

Art. 5 Calculul impozitului/taxei pe clădirile deţinute de persoanele juridice (art. 460 Cod Fiscal)

(1) Pentru clădirile rezidenţiale aflate în proprietatea sau deţinute de persoanele juridice, impozitul/taxa pe clădiri se calculează prin aplicarea cotei de 0,1% asupra valorii impozabile a clădirii.

(2) Pentru clădirile nerezidenţiale aflate în proprietatea sau deţinute de persoanele juridice, impozitul/taxa pe clădiri se calculează prin aplicarea unei cote de 1,3% asupra valorii impozabile a clădirii.

(3) Pentru clădirile nerezidenţiale aflate în proprietatea sau deţinute de persoanele juridice, utilizate pentru activităţi din domeniul agricol, impozitul/taxa pe clădiri se calculează prin aplicarea unei cote de 0,4% asupra valorii impozabile a clădirii.

(4) În cazul clădirilor cu destinaţie mixtă aflate în proprietatea persoanelor juridice, impozitul se determină prin însumarea impozitului calculat pentru suprafaţa folosită în scop rezidenţial conform alin. (1), cu impozitul calculat pentru suprafaţa folosită în scop nerezidenţial, conform alin. (2) sau (3).

(5) Pentru stabilirea impozitului/taxei pe clădiri, valoarea impozabilă a clădirilor aflate în proprietatea persoanelor juridice este valoarea de la 31 decembrie a anului anterior celui pentru care se datorează impozitul/taxa şi poate fi:

a) ultima valoare impozabilă înregistrată în evidenţele organului fiscal;

b) valoarea rezultată dintr-un raport de evaluare întocmit de un evaluator autorizat în conformitate cu standardele de evaluare a bunurilor aflate în vigoare la data evaluării;

c) valoarea finală a lucrărilor de construcţii, în cazul clădirilor noi, construite în cursul anului fiscal anterior;

d) valoarea clădirilor care rezultă din actul prin care se transferă dreptul de proprietate, în cazul clădirilor dobândite în cursul anului fiscal anterior;

e) în cazul clădirilor care sunt finanţate în baza unui contract de leasing financiar, valoarea rezultată dintr-un raport de evaluare întocmit de un evaluator autorizat în conformitate cu standardele de evaluare a bunurilor aflate în vigoare la data evaluării;

f) în cazul clădirilor pentru care se datorează taxa pe clădiri, valoarea înscrisă în contabilitatea proprietarului clădirii şi comunicată concesionarului, locatarului, titularului dreptului de administrare sau de folosinţă, după caz.

(6) Valoarea impozabilă a clădirii se actualizează o dată la 3 ani pe baza unui raport de evaluare a clădirii întocmit de un evaluator autorizat în conformitate cu standardele de evaluare a bunurilor aflate în vigoare la data evaluării.

(7) Prevederile alin. (6) nu se aplică în cazul clădirilor care aparţin persoanelor faţă de care a fost pronunţată o hotărâre definitivă de declanşare a procedurii falimentului.

(8) În cazul în care proprietarul clădirii nu a actualizat valoarea impozabilă a clădirii în ultimii 3 ani anteriori anului de referinţă, cota impozitului/taxei pe clădiri este 5%.

(Continuare în pagina a 4-a)

(Urmare din pagina a 3-a)

(9) În cazul în care proprietarul clădirii pentru care se datorează taxa pe clădiri nu a actualizat valoarea impozabilă în ultimii 3 ani anteriori anului de referinţă, diferenţa de taxă faţă de cea stabilită conform alin. (1) sau (2), după caz, va fi datorată de proprietarul clădirii.

Art. 6 Declararea, dobândirea, înstrăinarea și modificarea clădirilor

(1) Impozitul pe clădiri este datorat pentru întregul an fiscal de persoana care are în proprietate clădirea la data de 31 decembrie a anului fiscal anterior.

(2) În cazul dobândirii sau construirii unei clădiri în cursul anului, proprietarul acesteia are obligaţia să depună o declaraţie la organul fiscal local în a cărui rază teritorială de competenţă se află clădirea, în termen de 30 de zile de la data dobândirii şi datorează impozit pe clădiri începând cu data de 1 ianuarie a anului următor (chiar și pentru acele construcții fără autorizație de construire).

(4) Taxa pe clădiri se datorează pe perioada valabilităţii contractului prin care se constituie dreptul de concesiune, închiriere, administrare ori folosinţă.

(5) Persoana care datorează taxa pe clădiri are obligaţia să depună o declaraţie la Direcția Venituri până la data de 25 a lunii următoare celei în care intră în vigoare contractul prin care se acordă dreptul de concesiune, închiriere, administrare ori folosinţă, la care anexează o copie a acestui contract.

Art. 7. Plata impozitului/taxei pe clădiri (art. 462 Cod Fiscal)

(1) Impozitul pe clădiri se plăteşte anual, în două rate egale, până la datele de 31 martie şi 30 septembrie, inclusiv.

(2) Taxa pe clădiri se plăteşte lunar, până la data de 25 a lunii următoare fiecărei luni din perioada de valabilitate a contractului prin care se transmite dreptul de concesiune, închiriere, administrare ori folosinţă (nu are bonificație).

Art. 9. Facilități acordate de către Consiliul Local la impozitul pe clădiri

Scutiri pentru:

a) Clădirile utilizate pentru furnizarea de servicii sociale de către organizații neguvernamentale și întreprinderi sociale ca furnizori de servicii sociale.

b) Clădirea folosită ca domiciliu, aflată în proprietatea sau coproprietatea persoanelor prevăzute la art. 3 alin (1) litera (b) punctele 1 și 2 din Legea 341/2004, respectiv “Luptător rănit” și “Luptător reținut”.

c) Clădirea folosită ca domiciliu (și singura aflată în proprietate pe raza municipiului Alba Iulia) aflată în proprietatea sau coproprietatea persoanelor care nu au nici un venit sau acesta constă în ajutor social sau indemnizație de șomaj.

d) Clădirile deținute de asociațiile de dezvoltare intercomunitară.

Reduceri:

Clădirea folosită ca domiciliu (și singura aflată în proprietate pe raza municipiului Alba Iulia) aflată în proprietatea sau coproprietatea persoanelor ale căror venituri lunare sunt mai mici decât salariul minim brut pe țară.

Pentru a beneficia de scutire ori reducere contribuabilii trebuie să facă dovada, cu documente, că se află în situația respectivă.

Art. 10 Impozitul pe teren şi taxa pe teren (art. 463 Cod fiscal)

Art. 11. Calculul impozitului/taxei pe teren (art. 465 Cod Fiscal)

(1) Impozitul/Taxa pe teren se stabileşte luând în calcul suprafaţa terenului, rangul localităţii în care este amplasat terenul, zona şi categoria de folosinţă a terenului, conform încadrării făcute de consiliul local.

(2) În cazul unui teren amplasat în intravilan, înregistrat în registrul agricol la categoria de folosinţă terenuri cu construcţii, precum şi terenul înregistrat în registrul agricol la altă categorie de folosinţă decât cea de terenuri cu construcţii în suprafaţă de până la 400 m2, inclusiv, impozitul/taxa pe teren se stabileşte prin înmulţirea suprafeţei terenului, exprimată în hectare, cu sumele din tabelul care este același cu cel din 2015, care se regăsește pe site-ul municipiului, www.apulum.ro.

Art. 12. Declararea şi datorarea impozitului şi a taxei pe teren (art. 466 Cod Fiscal)

(1) Impozitul pe teren este datorat pentru întregul an fiscal de persoana care are în proprietate terenul la data de 31 decembrie a anului fiscal anterior.

(2) În cazul dobândirii unui teren în cursul anului, proprietarul acestuia are obligaţia să depună o nouă declaraţie de impunere la Direcția Venituri, în termen de 30 de zile de la data dobândirii, şi datorează impozit pe teren începând cu data de 1 ianuarie a anului următor.

Art. 13. Plata impozitului și a taxei pe teren (art. 467 Cod Fiscal)

(1) Impozitul pe teren se plăteşte anual, în două rate egale, până la datele de 31 martie şi 30 septembrie inclusiv.

Art. 15. Facilități acordate de către Consiliul Local la impozitul pe teren

Scutire:

a) Terenul aferent clădirilor utilizate pentru furnizarea de servicii sociale de către organizații neguvernamentale și întreprinderi sociale ca furnizori de servicii sociale.

b) Terenul aferent clădirii folosite ca domiciliu aflat în proprietatea persoanelor prevăzute la art. 3 alin (1) litera (b) punctele 1 și 2 din Legea 341/2004, respectiv “Luptător rănit” și “Luptător reținut”.

c) Terenul aferent clădirii folosită ca domiciliu aflată în proprietatea sau coproprietatea persoanelor care nu au nici un venit sau acesta constă în ajutor social sau indemnizație de șomaj.

d) Terenul aferent clădirilor deținute de asociațiile de dezvoltare intercomunitară.

Reducere cu 50% pentru:

Terenul aferent clădirii folosită ca domiciliu aflată în proprietatea sau coproprietatea persoanelor ale căror venituri lunare sunt mai mici decât salariul minim brut pe țară.

Pentru a beneficia de scutire ori reducere contribuabilii trebuie să facă dovada, cu documente, că se află în situația respectivă.

Art. 16. Impozitul pe mijloacele de transport

Reguli generale

(1) Orice persoană care are în proprietate un mijloc de transport care trebuie înmatriculat/înregistrat în România datorează un impozit anual pentru mijlocul de transport

(2) Impozitul se datorează pe perioada cât mijlocul de transport este înmatriculat sau înregistrat în România.

Art. 17. Calculul impozitului (art. 470 Cod Fiscal)

(1) Impozitul pe mijloacele de transport se calculează în funcţie de tipul mijlocului de transport, în aceleași condiții ca și în anul 2015; detalii regăsiți pe site-ul municipiului www.apulum.ro.

Secțiune Știri sub articolul principal

Urmăriți Ziarul Unirea și pe GOOGLE ȘTIRI

Știri recente din categoria Ştirea zilei

Medic din Sebeș, REȚINUT pentru luare de MITĂ: ar fi primit între 100 și 600 de euro de la șase pensionari de invaliditate. Nu este la prima ,,ispravă” de acest fel

Medic din Sebeș, REȚINUT pentru luare de MITĂ: ar fi primit între 100 și 600 de euro de la șase pensionari de invaliditate. Nu este la prima ,,ispravă” de acest fel Un medic din Sebeș, angajat al Institutului Național de Expertiză Medicală, a fost reținut pentru 24 de ore de procurorii Parchetului de pe lângă […]

Încă un pas spre realizarea noii autobaze pentru autobuze și microbuze electrice de la Alba Iulia: Proiectul de 12 milioane de euro, la aprobare în Consiliul Local

Încă un pas spre realizarea noii autobaze pentru autobuze și microbuze electrice de la Alba Iulia: Proiectul de 12 milioane de euro, la aprobare în Consiliul Local Pe ordinea de zi a ședinței extraordinare de vineri, 6 februarie 2026, a Consiliului Local Alba Iulia se află și un proiect de hotărâre privind aprobarea proiectului „Realizare […]

VIDEO | De ce stau nefolosite spațiile de servicii din zona Oiejdea de pe Autostrada A10 Sebeș-Turda: Explicațiile DRDP Cluj pentru ziarulunirea.ro

De ce stau nefolosite spațiile de servicii din zona Oiejdea de pe Autostrada A10 Sebeș-Turda: Explicațiile DRDP Cluj pentru ziarulunirea.ro Spațiile de servicii / parcări din zona Oiejdea de pe Autostrada A10 Sebeș-Turda „zac” în continuare nefolosite, problema neavând un termen clar de soluționare, după cum rezultă din explicațiile oferite de Direcția Regională de Drumuri […]