(P) Vrei să investești în imobiliare ? Iată câteva lucruri de bază

Atunci când pronunți cuvintele ”investiție imobiliară”, trebui să știi că de fapt spui ”surse de finanțare, randament de proprietate, profit, metode negociere”, iar îmbinarea tuturor acestor elemente va duce la o afacre bună pe termen lung.

Inverstitorii de proprietate pot oscila între două mari opțiuni pentru a valorifica capitalul său : el poate să revândă o proprietate, după un anumit timp, în profit, sau să o închirieze pe o perioadă mai lungă de timp. Desigur, ele se pot combbina, întrucât este posibil să cumperi o proprietate în dorința de a o vinde ulterior, iar ea să ajungă în chirie, sau o potți cumpăra în scopul închirierii, și mai apoi să o vinzi.

Inverstitorii de proprietate pot oscila între două mari opțiuni pentru a valorifica capitalul său : el poate să revândă o proprietate, după un anumit timp, în profit, sau să o închirieze pe o perioadă mai lungă de timp. Desigur, ele se pot combbina, întrucât este posibil să cumperi o proprietate în dorința de a o vinde ulterior, iar ea să ajungă în chirie, sau o potți cumpăra în scopul închirierii, și mai apoi să o vinzi.

Varianta ce constă în revânzarea unui imobil se bazează pe estimarea că prețurile locuințelor vor avea un curs ascendent într-o anumită perioadă, permițând astfel revânzarea proprietății achiziționate cu un profit generos. Din acest motiv, se mai numește și investiție de tip speculative. Foarte practicată în perioada de boom a pieței autohtone, aceasta a reprezentat un factor important în declanșarea crizei ce a urmat, prin faptul că a facilitat o „umflare” artificială a prețurilor. Investițiile de acest tip sunt, totodată, și cele mai riscante, rentabilitatea lor fiind dependentă nu doar de perioadele de creștere a prețurilor, ci și cu cele de scădere.

Achiziția unei proprietăți în scopul sporirii active a valorii sale de piață – prin renovare, spre exemplu – reprezintă un subtip special al investițiilor în scopul revânzării. Foarte practicată în piețele dezvoltate, dar relativ puțin la noi, această variantă reprezintă o soluție „sănătoasă” de valorificare a unui capital, întrucât nu se bazează pe simpla (previziune de) creștere a prețurilor.

Pentru a vedea ofertele de pe piața imobiliară din România, accesează Flatfy.ro, motorul de căutare care cuprinde majoritatea anunțurilor cu apartamente și case de vânzare și închiriere din țară.

Cea mai mare parte a cumpărătorilor de astăzi au o viziune investițională pe termen lung și mizează pe obținerea unui profit din închirierea proprietății achizișionate, spre deosebire de perioada de boom a pieței rezidențiale. Această soluție se pretează atât investitorilor care operează exclusiv cu bani gheață, cât și celor care iau în calcul contractarea unui credit – dat fiind că banii obținuți pe chirie pot acoperi valoarea ratei la bancă. în cazul închirierii, doi indicatori esențiali de luat în calcul, aflați într-o relație de proporționalitate inversă, sunt randamentul investiției și perioada sa de amortizare.

Definiția unei investiții „rentabile” pe segmentul rezidențial se rezumă la startul cu un randament anual de 6-7%, ceea ce are gala o perioadă de amortizare de 14-16 ani. Cu cât randamentul este mai mare, iar durata recuperării investiției mai mică, cu atât mai bine, în mod evident – estimările exagerat de pozitive ar trebui să ridice întrebări cu privire la riscurile implicate de respectiva investiție.

Pe piața rezidențială, este cunoscută metoda multiplicatorului chiriei brute, întrucât se redă prin simplitate și eficiență.

Formula inițială este : MCB=Preț vânzare/(Chirie brută lunară x12)

Rezultatul acestui calcul va arăta timpul necesar pentru amortizarea investiției (în ani). Luând ca exemplu o proprietate achiziționată la un preț de 90.000 de euro, ce ar putea genera o chirie lunară de 650 de euro (adică 7.800 de euro pe an), prin formula de mai sus obținem un rezultat foarte bun, respectiv 11,53 de ani.

Pe de altă parte, metoda capitalizării venitului net este mai avansată, dar aceasta prezintă o serie de variabile care pot afecta rentabilitatea unei investiții. Pentru aceasta, se pornește de la prețul de achiziție a proprietății, la care se adaugă însă și cheltuielile de reparație sau renovare/amenajare. Asta înseamnă că, în exemplul de mai sus, ajungem la o valoare a investiției de 95.000 de euro.

Se recomandă creditele ipotecare sau imobiliare de tip standard, întrucât ele sunt considerate cele mai bune și mai frecvent utilizate într-o achiziție în scop investițional. Prima Casă poate reprezenta o proprietate de achiziție, însă această variantă este puțin probabilă pentru un investitor, dat fiind că un cumpărător va dori, în mod normal, să-și cumpere propria locuință (cu o suprafață de minimum 50 de metri pătrați) mai înainte de a lua în calcul o investiție.

Motorul de căutare Flatfy este un site obiectiv, inovativ și confortabil, unde totul este organizat simplu și clar, astfel economisind clienților timpul de căutare, acesta fiind orientat spre necesitatea consumatorului. Încă un plus este faptul că motorul de căutare a imobiliarelor din România poate fi accesat atât pe computer, cât și de pe tabletă și de pe telefonul mobil. De exemplu, puteți găsi apartamente de vânzare în București direct de pe telefonul dumneavoastră.

Cea mai bună metodă pentru capital este creditul. Iată ce trebuie să ai în vedere la contractarea unui credit. Un avantaj important pentru investitori este că, în momentul de față, dobânzile pentru împrumuturile standard sunt comparabile cu cele practicate în cazul creditelor co-garantate de către stat, cele mai bune oferte din piață variind în jurul unei valori de 5% în ceea ce privește Dobânda Anuală Efectivă (DAE). De regulă, dobânda practicată pentru creditele destinate achiziției de locuințe este variabilă, fie în funcție de indicatorul ROBOR (în cazul creditelor în lei), fie în funcție de EURIBOR (în cazul celor în euro). Alături de posibilele oscilații valutare (atunci când creditul contractat este în altă monedă decât în cea națională), dobânda variabilă reprezintă un important factor de risc pentru un datornic, fiind foarte posibil ca aceasta să ducă la creșterea ratei lunare de plată pe durata rambursării creditului.

Gradul de îndatorare reprezintă ponderea deținută de rata lunară de plată din venitul total al celui (sau celor) care contractează un credit. În prezent, nivelul maxim admis pentru un credit ipotecar/imobiliar este, pe piața autohtonă, de circa 60% (cifra exactă variază în funcție de bancă). Ca și în cazul unui împrumut contractat de către un cumpărător utilizator final, atingerea acesui prag nu este deloc recomandată. Trebuie să faci în așa fel încât să te asiguri că îți permiți să plătești singur întreaga rată pentru credit, fără a lua în calcul chiria ridicată de la acea proprietate, pentru a evita astfel riscul de a ajunge în dificultăți financiare.

De astăzi, new.Flatfy.ro devine Korter.ro. Korter este un motor de căutare a imobiliarelor noi, o alegere confortabilă de găsire a complexelor rezidențiale din România.

sursa foto: korter.ro

Secțiune Știri sub articolul principal

Urmăriți Ziarul Unirea și pe GOOGLE ȘTIRI

Știri recente din categoria Opinii - Comentarii

23 noiembrie 1940: România a semnat aderarea la Pactul Tripartit, alături de Germania, Italia și Japonia. Ce se urmărea prin acest act

23 noiembrie 1940: România a semnat aderarea la Pactul Tripartit, alături de Germania, Italia și Japonia. Ce se urmărea prin acest act La data de 23 noiembrie 1940 a avut loc aderarea României la Pactul Tripartit. Generalul Ion Antonescu, şeful statului român între 1940-1944, a semnat, la Berlin adeziunea României la Pactul Tripartit împotriva Uniunii […]

Secțiune Articole Similare

-

Sportacum 4 zile

Sportacum 4 zileSâmbătă, CIL Blaj – Metalurgistul Cugir, ultimul derby „de Alba” al anului | Vineri, pe „Cetate”, CSM Unirea – meci în nocturnă, CSU Alba Iulia, deplasare la Dej

-

Sportacum 2 zile

Sportacum 2 zileCIL Blaj – Metalurgistul Cugir 2-2 (0-0) | Ultimul derby „de Alba” al anului, nedecis

-

Opinii - Comentariiacum 5 zile

Opinii - Comentariiacum 5 zile21 noiembrie, Ziua Mondială a Salutului. Cel mai popular cuvânt de salut este „Hello”

-

Opinii - Comentariiacum 5 zile

Opinii - Comentariiacum 5 zile21 Noiembrie: Intrarea Maicii Domnului în Biserică. Tradiţii şi superstiţii de Sărbătoarea Luminii

-

Opinii - Comentariiacum 3 zile

Opinii - Comentariiacum 3 zile23 noiembrie 1940: România a semnat aderarea la Pactul Tripartit, alături de Germania, Italia și Japonia. Ce se urmărea prin acest act

-

Opinii - Comentariiacum 3 zile

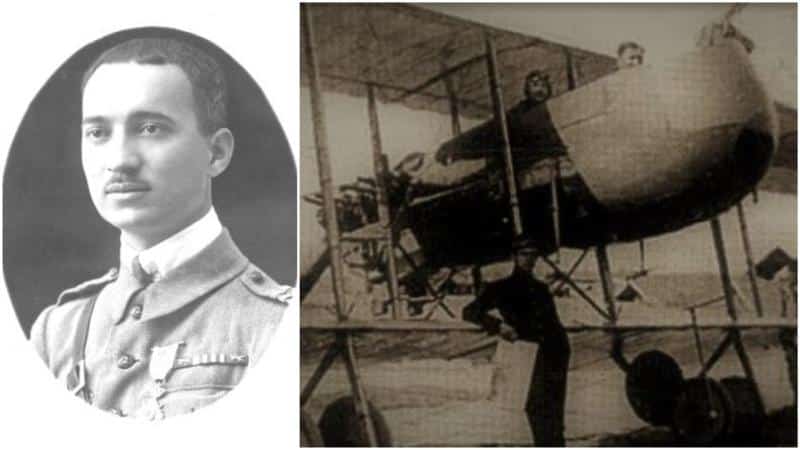

Opinii - Comentariiacum 3 zile23 noiembrie – Zborul Marii Uniri: Povestea aviatorului mort în anonimat, care a zburat la -40 de grade cu documentele Marii Uniri de la 1 decembrie 1918